■消費税の納税義務の判定・・・公認会計士・税理士 吉井清信

今回は、税制改正により複雑になった消費税の納税義務の判定について説明致します。

1 基本的な判定方法

消費税は、その課税期間の基準期間における課税売上高が1千万円以下の場合は納税義務が免除されます。基準期間とは、消費税の納税義務が免除されるかどうか、あるいは簡易課税制度を適用できるかどうかを判断する基準となる期間であり、原則として、法人のその事業年度の前々事業年度(個人事業者の場合は前々年)をいいます。

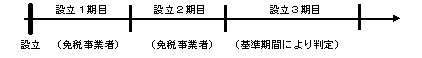

新設法人の場合、設立事業年度とその翌事業年度は基準期間がないので、原則として、設立後2事業年度は消費税の免税事業者となります。

しかし、新設法人すべてについて一律に2事業年度を免税とすることには問題があり、また、2年前の事業年度の課税売上高によって納税義務を判定することが妥当でない場合があるため、次のような納税義務の判定の特例が設けられています。

しかし、新設法人すべてについて一律に2事業年度を免税とすることには問題があり、また、2年前の事業年度の課税売上高によって納税義務を判定することが妥当でない場合があるため、次のような納税義務の判定の特例が設けられています。

2 新設法人であっても課税事業者となる場合

(1)資本金の額1千万円以上の新設法人の特例

新設法人のうち資本金の額が1千万円以上である法人は、設立後2事業年度は基準期間がありませんが、消費税の納税義務が免除されず、課税事業者となります。

(2)特定新設法人の納税義務の判定の特例

平成26年4月1日以後に新設される法人については、その事業年度開始の日における資本金の額が1千万円未満であっても、次の①、②のいずれにも該当する場合には、消費税の課税事業者となります。

①その基準期間がない事業年度開始の日において、その新設法人が他の者により株式等の50%超を保有されているなど、他の者により支配されている場合

②上記①の要件に該当するかどうかの判定の基礎となった他の者及びその他の者と一定の特殊な関係にある法人のうちいずれかの者のその新設法人の事業年度の基準期間に相当する期間の課税売上高が5億円を超えていること。

3 基準期間の課税売上高が1千万円以下であっても課税事業者となる場合

平成25年1月1日以後に開始する事業年度については、その課税期間の前事業年度開始の日から6か月間(「特定期間」)の課税売上高が1千万円を超える場合には、その課税期間は課税事業者となります。この場合、課税売上高に代えて、給与等支払額の合計額により判定することもできます。なお、前事業年度が7か月以下の事業年度である場合には前事業年度は特定期間とはなりません。

[ TOPページ ] [ 業務内容・費用 ] [事業所案内 ] [SUMUP

] [ お問い合せ

]

|

(c)copyright akasakamitsuke

sogo law &accounting office. all rights reserved. |

|